原标题:【能力测试】《经济法》第五章 企业所得税、个人所得税法律制度(3)

不同项目的优惠方法不一样,有收入免税、所得免税,有抵扣应纳税所得额、抵免所得税额,还有税率优惠等。学习时一定要区分开来,特别是若遇到判断正误的试题,要仔细审题。

1、【单选题】根据公司所得税法律制度的规定,企业从事下列项目的所得,减半征收企业所得税的是()。(2019 年)

【解析】选项 A、C、D,免征企业所得税;选项 D 符合题意,企业从事花卉、茶以及其他饮料作物和香料作物的种植取得的所得,减半征收企业所得税。故选 D。

【点拨】蔬菜、谷物、中药材的种植,是为满足日常生活,毕竟饿了要吃菜,病了要吃药,因此免税;而花卉、茶、香料等作物的种植,是为了更高质量的生活,所以是减税。

【解析】企业从事蔬菜、谷物、薯类、油料、豆类、棉花、麻类、糖料、水果、坚果的种植取得的所得,免征企业所得税。故本题表述正确。

3、【判断题】企业从事花卉种植的所得,减半征收企业所得税。()(2017年)

4、【判断题】居民企业合乎条件的技术转让收入不超过 500 万元的部分,免征企业所得税。()

【解析】合乎条件的技术转让“所得”,不超过 500 万元的部分,免征企业所得税。故本题表述错误。

5、【单选题】根据公司所得税法律制度的规定,企业组织研发活动中实际发生的研发费用,在 2018 年 1 月 1 日至 2020 年12 月 31 日期间,未形成非货币性资产计入当期损益的,在依规定据实扣除的基础上,按照研究开发费用的特殊的比例加计扣除,该比例为()。

6、【多选题】根据公司所得税法律制度的规定,企业的下列所得中符合免征、减征企业所得税条件的有()。

【解析】选项 A,从事农、林、牧、渔业项目的所得,适用减、免税的规定。选项 B,从事合乎条件的环境保护、节能节水项目的所得,适用“三免三减半”的规定。选项 C,企业从事国家重点扶持的公共基础设施的投资经营所得才享受“三免三减半”优惠政策;企业内部自建自用的公共基础设施项目,不享受“三免三减半”优惠政策。选项 D,高新技术企业,减按 15% 税率征收企业所得税。故选 AB。

【点拨】企业承包经营、承包建设和内部自建自用公共基础设施项目,不得享受“三免三减半”的企业所得税优惠。

7、【单选题】某企业 2019 年支付工资总额 1 400 万元,其中向残疾职工支付工资 200 万元。根据公司所得税法律制度的规定,该企业在计算企业所得税应纳税所得额时,实际可以扣除的工资为()万元。

【解析】向残疾职工支付的工资可以按 100%加计扣除。实际可以税前扣除的工资= 1 400+ 200 = 1 600(万元)。故选 D。

8、【判断题】企业购置并实际使用符合相关规定的环境保护、节能节水、安全生产等专用设备的,该专用设备的投资额的 10%可以从企业当年的应纳税所得额中抵免。()

【解析】正确的表述是,投资额的 10% 可以从企业当年的应纳“税额”中抵免,而不是应纳税“所得额”。故本题表述错误。

【点拨】“应纳税额”“应纳税所得额”这两个词太相似啦,在判断类的题目中遇到这两个词,一定要提高警惕。

【解析】高新技术企业减按“15%”的税率征收企业所得税。故本题表述错误。

【点拨】企业所得税的优惠关税有 10%、15%、20%,分别适用于哪种情形,要划分清楚,不要张冠李戴。

(1)企业某一纳税年度发生的亏损可以用下一年度的所得弥补,下一年度的所得不足以弥补的,可以逐年延续弥补,但最长不允许超出 5 年。

(2)自 2018 年 1 月 1 日起,当年具备高新技术企业或科技型中小企业资格的企业,具备资格年度之前 5 个年度发生的尚未弥补完的亏损,准予结转以后年度弥补,最长结转年限由 5年延长至 10 年。

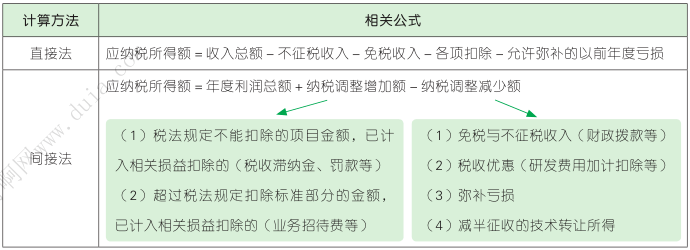

1、【单选题】2017 年企业取得国债利息收入 200 万元,支付税收滞纳金 20 万元,总利润 2 000 万元,企业所得税的税率25%,无其他纳税调整事项,企业所得税应纳税额是()万元。(2018 年)

【解析】国债利息属于免税收入,应纳税调减200 万元;税收滞纳金不能税前扣除,应纳税调增 20 万元。应纳税所得额= 2 000 - 200 +20 = 1 820(万元),应纳税额= 1 820×25%= 455(万元)。故选 A。

【点拨】计算应纳税所得额时要考虑三点:是否有税收优惠;是否有不得扣除的项目;是否有超限额扣除的项目。

2、【单选题】甲企业 2019 年税前会计利润为 150 万元。当年 7 月某地发生洪涝灾害,该企业以自己的名义直接向灾区捐款30 万元,已在税前会计利润中据实扣除。已知该企业适用的企业所得税的税率为 25%,假设无其他纳税调整事项。则该企业 2019 年所得税应纳税额为()万元。

【解析】直接捐赠不得税前扣除,则应纳税所得额应调增 30 万元,则甲企业 2019 年应纳税额=(150 + 30)×25% = 45(万元)。故选 D。

【点拨】我们来回忆一下前面提到的捐赠支出税前扣除“三步曲”的第一步:判断是否属于公益性捐赠。好,这里不属于公益性捐赠,那就不需要再荒度时间计算扣除限额了。

3、【单选题】甲企业为创业投资企业,2017 年 2 月 1 日,该企业以股权投资方式向境内未上市的某中小高新技术企业投资600 万元。2019 年该企业总利润 1 200 万元,已知企业所得税的税率为 25%,假定无其他纳税调整事项。根据公司所得税法律制度的规定,甲企业 2019 年应纳企业所得税税额为()。

【解析】创业投资企业采取股权投资方式投资于未上市的中小高新技术企业 2 年以上的,可根据其投资额的 70% 在股权持有满 2 年的 当 年 抵 扣 该 企 业 的 应 纳 税 所 得 额;甲 企业 2019 年应纳企业所得税税额=(1 200 -600×70%)×25% = 195(万元)。故选 C。

4、【单选题】甲企业为小型微利企业,2019 年度会计利润为 100 万元。假设不考虑别的纳税调整事项,该企业 2019 年应缴纳公司所得税()万元。

【解析】小型微利企业年度应纳税所得额不超过 100 万元的部分,减按 25%计入应纳税所得额,减按 20% 税率计征企业所得税。应纳税所得额= 100×25% = 25(万元),应缴纳公司所得税= 25×20% = 5(万元)。故选 D。

【点拨】小型微利企业同时享受两种税收优惠:“减计应纳税所得额”+“税率优惠”。计算的时候别顾此失彼。